私たちにできること

相続税申告のお手伝い

相続税の申告は、発生から10ヶ月以内に行います。SMC税理士法人では節税対策を含め、お客様の申告手続きをお手伝いします。

遺産の調査

被相続人が亡くなった時点で所有していた財産を3ヵ月以内に確認し、評価額の概算をする必要があります。

相続人の調査

相続の対象となる相続人の確定には、被相続人との関係を書面で証明する必要があります。

遺産分割協議書の作成

遺産の確認後、相続人同士で遺産の分配について協議をし、成立したら遺産分割協議書の作成をします。

名義変更

遺産の分配が決定したら、不動産・預貯金・株式などの財産を、取得者の名義に変更します。

遺言の確認

相続をスムーズに行い、相続人間のトラブルが起きないようにするために、遺言書は欠かすことのできないものです。

必要な書類の作成

相続登記は作成が複雑な書類があります。ご依頼時には必要書類だけご用意下さい。他の作業は全て当事務所で行います。

成年後見制度の申立て

法定相続人の中に、自分で判断することができない人(成人)がいる場合は、成年後見制度の申立てを行います。

SMC税理士法人のサポート事例

〜生命保険を活用して相続税を減らす〜

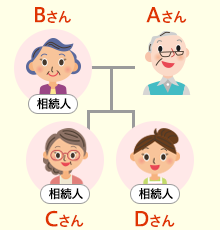

相続税がどれくらいかかるか知りたいとご相談にいらっしゃったAさん。 相続人となるご家族は妻Bさん、長女Cさん次女Dさんの3人です。財産は、賃貸用マンションや駐車場などの宅地と預金が数千万。 相続税の試算の結果、相続税額は約2,000万円になることがわかりました。

相続税がどれくらいかかるか知りたいとご相談にいらっしゃったAさん。 相続人となるご家族は妻Bさん、長女Cさん次女Dさんの3人です。財産は、賃貸用マンションや駐車場などの宅地と預金が数千万。 相続税の試算の結果、相続税額は約2,000万円になることがわかりました。

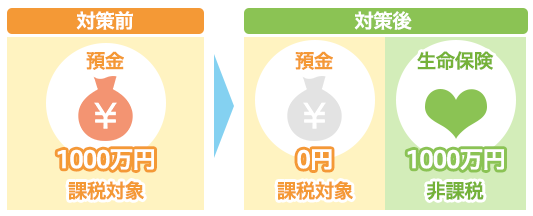

マンション収入などで生活資金は足りているとのお話でしたので、お持ちの預金を使ってお子さん二人を受取人とする一時金払の生命保険に加入されてはどうかとご提案しました。

生命保険には相続人ひとりあたり500万円の非課税枠があります。

預金を1,000万円持っていると、1,000万そのものに相続税が課税されますが、 生命保険に形を変えることで1,000万円の相続財産を減らすことができるわけです。 節税効果の高い対策といえますね。

亡くなった方の預金口座は連絡とともに凍結されてしまいますから、比較的早く手続きのできる生命保険は、葬儀費用などの出費にも対応できます。

〜お子さんがいないご夫婦の遺言〜

お子さんがいないAさん(ご主人)とBさん(奥様)のご夫婦がご相談にいらっしゃいました。お二人のご両親はすでに他界されていますが、ご主人のAさんにはご兄弟が2人いるとのこと。自分たちが亡くなるとそれぞれの財産はどうなるのか心配とのことでした。

お子さんのいないこちらのご夫婦の場合、Aさんが亡くなると、相続権は奥さんのBさんだけではなく、ご兄弟にも1/4の権利が発生します。ご夫婦で築いてきた財産もご兄弟の印鑑なしでは名義変更もできなくなってしまうのです。

そこで、ご夫婦それぞれが、お互いに全ての財産を相続させる遺言を残されることをご提案しました。

遺言を書いておけば、兄弟には『遺留分』はありませんので、100%配偶者に財産を残すことが可能です。

〜収益を生む物件を生前贈与〜

マンションや貸地など収入を生む不動産をお持ちの方は、相続人であるお子さんに、お元気なうちに贈与するという方法があります。

不動産業を営むAさんは、先日息子のBさんに、年間300万円の家賃収入が見込めるマンション(建物)を贈与しました。

そのメリットは

- マンション(建物)分を相続財産から減らすことができる。

- 家賃収入(現金)を息子に移行することにより、相続財産を増やさない。

- 家賃収入を分散させることで、一家の所得税を減らすことができる。

検討事項としては、マンション(建物)を贈与することでその土地の評価が更地評価になることや、贈与による贈与税や登録免許税などの費用が発生することが考えられますが、これらの費用も約2年でペイできることもご説明させていただきました。

相続時精算課税制度を利用すれば、2,500万円までの財産を贈与しても税金はかかりません。

※相続発生時に贈与財産を加えて相続税額を計算します。